Advogada aponta práticas abusivas contra pessoas endividadas

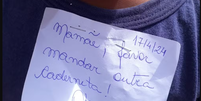

O número de brasileiros endividados aumenta a cada ano. Pesquisas apontam que 42% dos consumidores disseram estar pouco endividados, enquanto 25% afirmam estar muito endividados. Com tantas pessoas nessa situação, não é difícil que ocorram práticas abusivas que dificultam ainda mais a vida de quem está devendo dinheiro.

Muitos contratos de financiamentos e prestações são abusivos pela falta de informação e clareza nos percentuais que são aplicados. Segundo a advogada Gabriela Guerra, especialista em Direito do Consumidor no Escritório Porto, Guerra & Bitetti Advogados Associados é importante que o endividado conheça bem sua dívida.

"É essencial que o consumidor leia o contrato e descubra todos os detalhes que o compõe, incluindo juros, total a prazo e o que já foi pago", explica.

Caso o credor dificulte o acesso às informações, principalmente ao contrato, procure um serviço de reclamação do órgão regulador da área, como o Banco Central, no caso de bancos, e a Anatel, no caso de empresas de telefonia. "O consumidor tem direito de saber todos os detalhes de sua dívida", afirma Gabriela.

Na hora de renegociar uma dívida, o consumidor deve tomar alguns cuidados para não piorar ainda mais a situação. Para isso, ele precisa estar informado de seus direitos para reconhecer práticas abusivas.

Confira cinco exemplos citados pela advogada que o consumidor não deve aceitar:

1. Exigir a compra de um seguro para obter ou renegociar um crédito ou o limite do cheque especial. Essa prática é chamada de venda casada e é abusiva e proibida pelo Código de Defesa do Consumidor.

2. Débito em conta corrente de valor que ultrapassa 30% do seu rendimento mensal ou, no caso do empréstimo consignado, 35%. Se você ganha R$ 1000 líquidos, por exemplo, o valor total do débito não pode ultrapassar R$ 300, no primeiro caso, ou R$ 350, no segundo. Há uma série de ações judiciais favoráveis a consumidores que tiveram retenção de salário depositado em conta superior a esses percentuais.

3. Pressão para a renegociação imediata da dívida por telefone, sem análise prévia da capacidade de pagamento do devedor. Além de não haver segurança na negociação por telefone, é mais difícil renegociar a dívida depois.

4. Oferta de linhas de crédito mesmo quando você está endividado. Muitas vezes, o consumidor já está comprometido com uma instituição financeira e ela continua oferecendo-lhe crédito, o que pode agravar a situação do endividado. Se o que você ganha não comporta mais uma parcela, não se deixe levar.

5. Falta de vontade na hora de informar o custo do produto financeiro que você está adquirindo. Não se conforme em saber o valor da parcela e faça questão de perguntar qual é a taxa de juros e o valor total que irá pagar. Isso é importante para que você se organize na hora de quitar suas dívidas.

http://www.pgb.adv.br/